增值税是目前企业最重要的税收之一,对于承载增值税的发票尤其是增值税专用发票,每个财务人都是怀着敬畏之情认真严谨的对待。无论是开发票还是收发票都要核对再核对,检查再检查。抬头、税号、名称、单价、数量、金额、备注等等细节逐项核对,然而在实际工作中,总有这种那样的意外随时出现。发票信息有误、合作取消了、出现了次品等等原因需要退票。

然而增值税发票可不是那么简单的!哪些发票可以直接作废,哪些需要开红字发票,什么情况需要销货方开,什么时候需要购货方开,谁来保存红字发票,开了红字发票怎么做账呢?下面我们逐一来分析。

哪些发票可以直接作废,哪些发票需要开红字发票,一图说明:

对于电子发票来说,普通发票和专用发票,都只能开红字发票,不能作废。

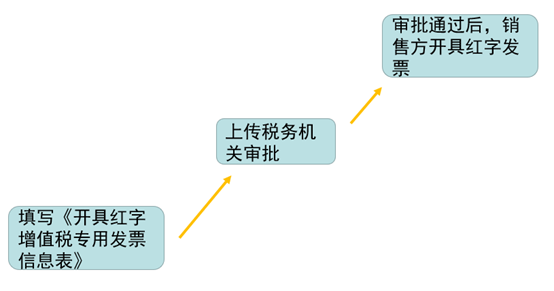

直接作废比较简单,需要红字发票的怎么操作呢?流程如下:

然而在实际工作中,经常出现销售方和购买方互相推脱,都想让对方申请《开具红字增值税专用发票信息表》(下文简称:红字申请表),那么到底应该由谁来申请呢?我们通过下面的表格来梳理下。

|

申请方 |

发票情况 |

快速记忆 |

|

购买方 |

购买方取得专用发票已用于申报抵扣 |

抵扣联在谁手上,就由谁申请《开具红字增值税专用发票信息表》。 |

|

购买方 |

购买方取得专用发票未用于申报抵扣、但发票联或抵扣联无法退回 |

|

|

销售方 |

销售方开具专用发票尚未交付购买方 |

|

|

销售方 |

购买方未用于申报抵扣并将发票联及抵扣联退回的 |

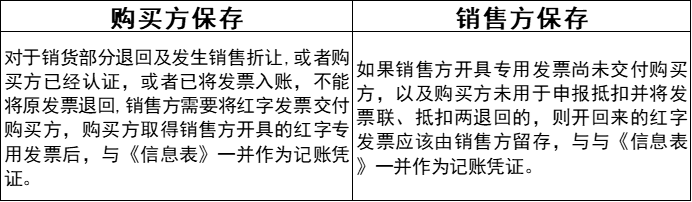

确定了谁来填写红字申请表,那么开具的红字发票由谁来保存呢?总的原则是抵扣联在谁手上,红字发票就由谁保存,具体如下:

红字发票开完,应该怎么做账呢?我们通过一个案例来解析

2021年4月20日甲公司销售了一批货物给乙公司,金额为200000元,增值税税额为26000元,货物成本为180000元,乙公司当日收到了货物和增值税专用发票,货款未付,在2021年6月19日,因质量原因乙公司退货。甲、乙公司如何进行相关账务处理?(已申请红字申请表开具红字发票)

销售方

2021年4月销售货物做账如下:

借:应收账款226000

贷:主营业务收入200000

应交税费——应交增值税(销项税额)26000

同时确认成本

借:主营业务成本180000

贷:库存商品180000

2021年6月货物退回,做账如下:

借:应收账款-113000

贷:主营业务收入-100000

应交税费——应交增值税(销项税额)-13000

同时冲减成本

借:主营业务成本-90000

贷:库存商品-90000

采购方:

2021年4月采购货物,做账如下:

借:库存商品200000

应交税费——应交增值税(进项税额)26000

贷:应付账款226000

2021年6月退回货物,做账如下:

借:库存商品-200000

应交税费——应交增值税(进项税额转出)26000

贷:应付账款-226000

在实务中,很多人还会有这样一种变通方式:对开发票。即销售出去的货物由于各种原因发生了退货,本来按照规定是需要开具红字发票的。但是嫌麻烦,让购货企业开具一份正数的销售发票给原来的销售方,将退货看作是购货方将货物销售给了销货方。

比如甲公司卖一批10万的货物给乙公司,甲公司开具10万的发票给乙公司。质量有问题全部退货。让乙公司开具10万的发票给甲公司。看似谁都没有损失,公平合理。那么这样操作可以么?

根据《增值税暂行条例实施细则》的规定,企业如果发生销货退回行为,应按规定开具红字发票,如果不按规定开具红字发票,重开发票的增值税额将不得从销项税额中抵减。因此将会被重复计税,增加税收负担。

端午节快乐 端午/农历五月初五端午将至,艾香飘溢,菖蒲摇曳龙舟飞奔,粽香弥漫,祝福传递端午节,是中华民族的传统节日之一也是一个祈求安康的日子在这个特别的节日里让我们共同祝愿身体健康心情愉快,家庭幸福,生活美满 /端午节的来历/ 相传古时楚国百姓不舍得贤臣屈原投江死去,为避免屈原肉身葬身鱼腹,人们自发荡舟江河以驱散鱼群,并投米团入江中以求得屈原肉身的保全。...

4月28日,温州市教育教学研究院主办的温州市中职财经类教研基地暨技能教学研讨会在温州二职举行,本次研讨会以“四叶草·数智化背景下中职财经类专业技能教学”为主题,旨在推动中职财经类专业教育于数智化技术的深度融合。 我司用友畅捷通高级顾问朱超经理和技术总监严周冰领衔等专家团队,为温州中职教育带来了前沿的企业数智化知识和实践经验。首先,朱超...